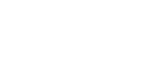

東海期貨劉兵:國內(nèi)谷物進(jìn)口供應(yīng)收縮 玉米后期區(qū)間行情穩(wěn)定

摘要:隨著各項抗旱措施逐步落地+新麥上市,谷物市場天氣溢價可能要回落。玉米港口高庫存+低貿(mào)易流+倉單壓力增加,短期對天氣升水支撐不足。本作物年度內(nèi)后期,玉米進(jìn)口預(yù)期大概率要下調(diào),年度供需會平衡,結(jié)余會收縮,玉米C09合約周期內(nèi)區(qū)間支撐穩(wěn)固。對比看,四季度巴西玉米到港或會增多,新季產(chǎn)量預(yù)期穩(wěn)定且暫無太大天氣風(fēng)險。因此,中期可關(guān)注玉米月差走擴(kuò)行情。

1、短期關(guān)稅政策對谷物市場沖擊影響始終有限

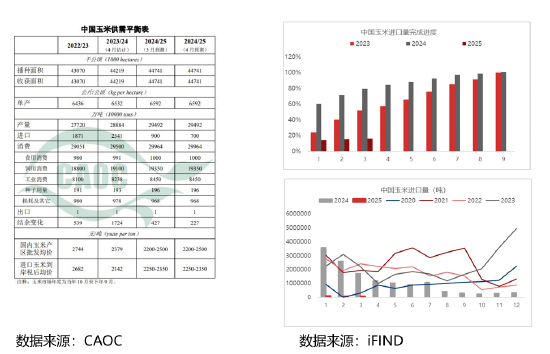

巴西已是中國最大的玉米進(jìn)口來源國,2024 年占比達(dá) 47% 左右;從烏克蘭占比約為 34%,從美國進(jìn)口占比15%。從巴西進(jìn)口主要集中在下半年到港,2023年進(jìn)口1261萬,2024年國內(nèi)豐產(chǎn),進(jìn)口谷物政策收緊,但也從巴西進(jìn)口了647萬噸玉米。自去年10月至今年3月統(tǒng)計,國內(nèi)進(jìn)口玉米僅115萬噸,同比少94%,“豐產(chǎn)+結(jié)轉(zhuǎn)庫存高+政策收緊”是主要緣故。從去年三季度進(jìn)口通關(guān)速度逐步放慢,四季度按照慣例的剩余配額再分配也并未進(jìn)行下發(fā)。

2024/25年度其他谷物補(bǔ)充進(jìn)口量也在大幅縮減。自去年10月至今年2月統(tǒng)計,我國玉米+小麥+高粱+大麥+DDGS+木薯干+豌豆+稻谷進(jìn)口總量1107萬噸,上一年度同期3410萬噸,同比減少67.5%。本作物年度,玉米及替代谷物進(jìn)口減少,結(jié)轉(zhuǎn)庫存將持續(xù)收縮。雖然政策導(dǎo)向有利好玉米長周期行情趨勢,但也要清晰認(rèn)識到,近年來新疆推廣高密度種植技術(shù),已成功帶動單產(chǎn)水平有了質(zhì)的提升,國內(nèi)生產(chǎn)自給能力逐年提高。玉米自市場化改革以來,國內(nèi)庫存加速去化、結(jié)構(gòu)調(diào)整,自主可控、對外依存度逐步降低。玉米連年豐產(chǎn)被替代谷物進(jìn)口縮減而抵消,供需平穩(wěn)并不具備政策牛市基礎(chǔ)。

中美關(guān)稅政策對國內(nèi)谷物市場影響也有限。長期看,國內(nèi)玉米進(jìn)口依賴程度降低,進(jìn)口巴西玉米量空間也很大,只要管理好政策窗口,國內(nèi)不會因?yàn)殛P(guān)稅而出現(xiàn)供應(yīng)風(fēng)險。短期關(guān)稅政策主要影響國內(nèi)對美國高糧的進(jìn)口。國內(nèi)進(jìn)口高粱80%都用于飼料加工,如有必要,完全可以補(bǔ)充巴西玉米進(jìn)口而替代飼用高粱。本作物年度以來,國內(nèi)進(jìn)口高粱與內(nèi)貿(mào)玉米港口報價持續(xù)倒掛,再加征關(guān)稅對高粱進(jìn)口及玉米替代消費(fèi)的沖擊影響并不大。

2、河南多地干旱引發(fā)谷物市場恐慌情緒,市場情緒可能會逐漸降溫

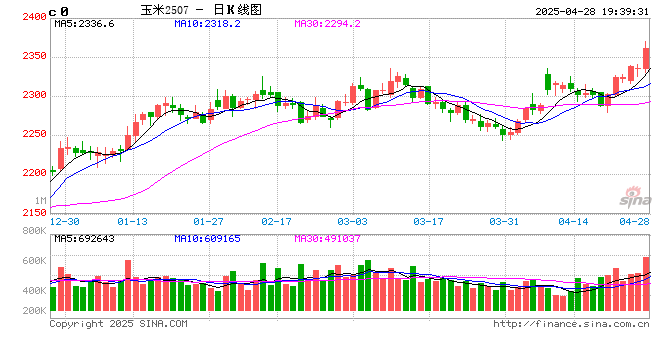

2025年3月中旬以來,河南大部分地區(qū)缺乏有效降水,平均降水量僅有6.8毫米,僅為往年的20%。此外,疊加高溫大風(fēng)天氣,土壤失墑加速,導(dǎo)致全省多地出現(xiàn)干旱天氣,對小麥生長產(chǎn)生了嚴(yán)重影響。據(jù)央視報道,截至4月18日,全省小麥?zhǔn)芎得娣e達(dá)720萬畝,旱情約占河南產(chǎn)區(qū)面積得8.5%。??

數(shù)據(jù)來源:中央氣象臺????????????????????????????????????????

為應(yīng)對旱情,河南省政府緊急行動,上周澆灌、灌溉面積已達(dá)70%以上,部分區(qū)域甚至啟動第二輪灌溉。4月23日,從遙感長勢監(jiān)測結(jié)果表明,冬小麥主產(chǎn)省一、二類苗比例為92.7%,長勢良好,其中河南、山東、安徽、陜西一類苗比例過5成。盡管如此,但預(yù)計未來10天,北方產(chǎn)區(qū)熱量條件良好,且無明顯降水。如不繼續(xù)考慮灌溉,預(yù)計河北南部、河南西部、山西南部、陜西關(guān)中、安徽北部、魯中山區(qū)等地土壤將出現(xiàn)缺墑或缺墑持續(xù),并易加劇蚜蟲等增殖和擴(kuò)散危害。總體看,今年北方旱情整體要比去年要嚴(yán)重,然而防旱措施落實(shí)及時,形勢尚可控。

市場方面,旱情消息一定程度引發(fā)市場恐慌情緒,目前基層糧點(diǎn)小麥庫存已所剩不多,新麥產(chǎn)量存在不確定性,市場供應(yīng)預(yù)期減少,價格出現(xiàn)反彈。從需求看,面粉企業(yè)因成本上漲,提價收麥積極性不高。此外,玉米受“天氣升水+階段性輪出減少“影響,現(xiàn)貨同步上漲,從主流地區(qū)價差看,飼料小麥替代玉米消費(fèi)也僅限于局部存在。后期隨著各項抗旱措施跟進(jìn)和新麥上市,谷物市場情緒可能會逐漸降溫,價格也將回歸理性。

數(shù)據(jù)來源:Mysteel

谷物市場出現(xiàn)天氣升水,產(chǎn)區(qū)余糧也逐步出清,玉米期現(xiàn)貨出現(xiàn)了同步上漲行情。盡管五一節(jié)前深加工企業(yè)備貨略有增加,市場抬價收購略有增多,但是玉米淀粉加工企業(yè)玉米及淀粉庫存高,加工利潤收縮+開機(jī)季節(jié)性下滑,五一后進(jìn)入需求轉(zhuǎn)單,也很難持續(xù)支撐反彈行情。

3、玉米進(jìn)口預(yù)期或再收縮,年度供需平衡將穩(wěn)定支撐C09合約周期玉米價格

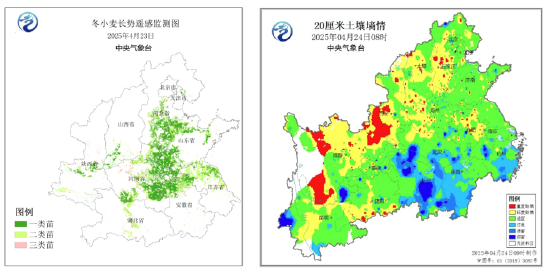

五一過后,玉米產(chǎn)地庫存出清、挺價普遍但議價能力將下降,市場主導(dǎo)行情邏輯主題已切換至貿(mào)易流及進(jìn)口到港供應(yīng),政策性輪出情況及新季小麥上市行情也仍是擾動因素。供應(yīng)看進(jìn)口到港,今年從美國和烏克蘭進(jìn)口玉米糧驟減。截止3月統(tǒng)計,本作物年度內(nèi)進(jìn)口玉米進(jìn)度完成僅有16%,去年同期完成79%,美國玉米進(jìn)口驟減,從烏克蘭進(jìn)口同比也下滑88.8%。巴西二茬玉米種植面積約占76%,正常六七月份開始收割,供應(yīng)出口集中在7月及以后,對國內(nèi)供應(yīng)帶來的主要集中9月及以后。參考今年巴西玉米進(jìn)口實(shí)際情況,我們預(yù)計國內(nèi)10月份前再進(jìn)口巴西玉米到港量潛力預(yù)計最高也就200萬噸。因此,2024/25作物年度內(nèi)玉米預(yù)計進(jìn)口量或仍有收縮空間,年度內(nèi)參考CAOC供需平衡表,玉米進(jìn)口若再下調(diào)200萬,國內(nèi)玉米年度供需或能平衡,基本無結(jié)余,這是穩(wěn)定國內(nèi)玉米09合約周期內(nèi)價格的基石。

數(shù)據(jù)來源:iFIND?

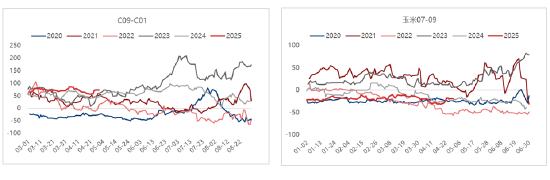

4、玉米正套行情可期

玉米C07-09月差行情風(fēng)險主要再在港口庫存去化節(jié)奏上,飼料及深加工企業(yè)消費(fèi)進(jìn)入淡季,貿(mào)易流速可能偏慢,高倉單對近月壓力可能偏大。玉米C09-01月差行情驅(qū)動在進(jìn)口玉米到港節(jié)奏。現(xiàn)階段,產(chǎn)區(qū)庫存已基本出清,C09合約周期內(nèi)進(jìn)口供應(yīng)又有限,港口去庫加速,現(xiàn)貨基差修復(fù)性上漲趨勢確定性高。從年度內(nèi)供需平衡表預(yù)估看,若進(jìn)口預(yù)期再下調(diào),實(shí)際可結(jié)轉(zhuǎn)庫存并不多。如果下半年儲備正常輪出且無集中釋放壓力,玉米C09-01月差不排除會出現(xiàn)超季節(jié)性行情。對比看,四季度從巴西進(jìn)口玉米量可能會達(dá)到2023年水平。近年來,國內(nèi)種植回報率偏低,今年租地成本也在下移,由此看種植面積可能會小幅收縮,目前巴西遠(yuǎn)月進(jìn)口利潤也存在,從巴西補(bǔ)充進(jìn)口回會增加,供應(yīng)預(yù)期穩(wěn)定。該策略核心風(fēng)險在新季度玉米種植期的天氣,今年春播初期多地干旱風(fēng)險客觀粗壯乃,需要持續(xù)關(guān)注。

(東海期貨 劉兵)

2025.4.28

標(biāo)簽: 劉兵

打造高效響應(yīng)式食品企業(yè)網(wǎng)站,助力企業(yè)轉(zhuǎn)型升級,食品企業(yè)數(shù)字化轉(zhuǎn)型,構(gòu)建高效響應(yīng)式網(wǎng)站,加速轉(zhuǎn)型升級

下一篇歡迎使用Z-BlogPHP!

相關(guān)文章

發(fā)表評論