營銷員165萬,再少5.8萬!人力下降趨緩,產能提升,渠道改革,上市險企新業務價值結構大變化

來源:觀潮財經

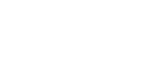

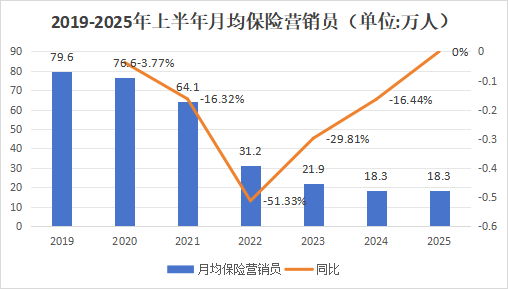

2025年上半年,七家上市險企披露的代理人/營銷員總數約為165.1萬人,較去年同期減少約5.8萬人,各險企人力規模雖普遍持續下降但降幅大幅縮窄,標志著代理渠道轉型進入一個相對穩定的新階段。

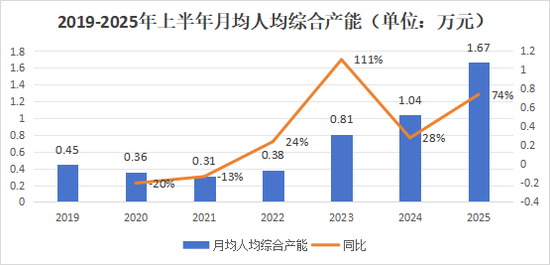

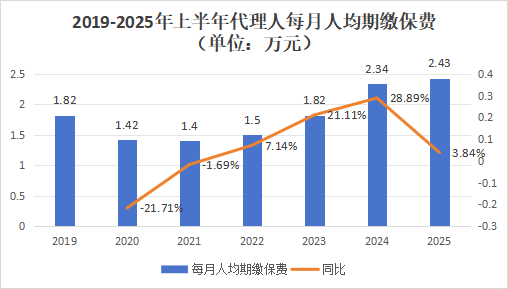

與此同時,各公司人均績效顯著提升,平安壽險代理人人均新業務價值較同比增長21.6%,新華保險月均人均綜合產能同比激增74%至1.67萬元,太平人壽代理人每月人均期繳保費創歷史新高2.43萬元,顯示效率驅動正替代規模擴張。

七家上市險企今年上半年新業務價值總計約為818億元,與去年同期數值基本相同。但個險渠道新業務價值總計為549.11億元,同比下降16%。其中僅新華、人保2家公司個險渠道新業務價值上升,且七家上市險企個險渠道所占整體的新業務價值比例均出現下降。

值得關注的是,有披露代理人收入的上市險企數據顯示,代理人收入以每年約2000元的速度下降。收入是一個行業存在的根基,此種趨勢是否會持續,值得關注和深思。

01

人力丨數量下滑趨勢放緩,人均效率普遍上升

險企個險人力繼續下降。據觀潮財經統計,上半年占據人身險業代理人絕對比重的七家上市險企披露的代理人/營銷員總數約為165.1萬人,相較去年同期減少約5.8萬人。整體可以看到,人力規模雖有下降,但下降幅度縮窄。

中國人壽:優增人力同比提升27.6%

數據顯示,截至今年上半年,中國人壽總銷售人力約為64.1萬人,較去年同期下降6.4%。其中,個險銷售隊伍總人數達到59.2萬人,占該公司總人力規模的92.4%,其中,營銷隊伍規模為37.6萬人,收展隊伍規模為21.6萬人。據該公司半年報披露,今年上半年隊伍優增優育取得實效,優增人力同比提升27.6%。

自2020年上半年,中國人壽的個險板塊銷售人力達到169萬人的峰值后,行業的轉型也隨之出現,該公司與行業情況一致開始出現人力持續下降趨勢。截至今年上半年,銷售人力數量較2020年上半年減少了109.8萬人。

中國平安:人均新業務價值較同比增長21.6%

從代理人數量來看,中國平安壽險人力似乎停止了下滑趨勢。今年上半年,平安壽險代理人數為34萬人,與去年同期數量基本一致。?

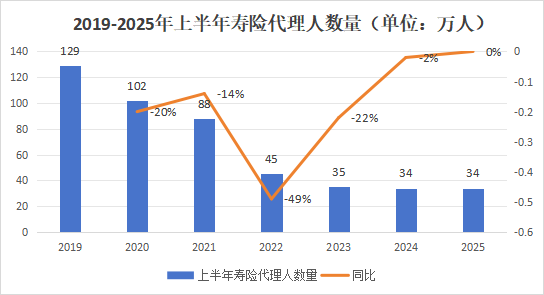

在代理人數量相同的背景下,代理人的活動率出現下降。今年上半年,平安壽險代理人的活動率為49.9%,較去年同期下降了6個百分點。

雖然平安壽險代理人活動率下降,但其代理人人均新業務價值仍保持上升。2025年上半年,平安壽險代理人人均新業務價值為48515元/人均每半年,較去年同期的39895元/人均每半年增長了21.6%。

不過值得注意的是,其代理人收入出現下降。2025年上半年,代理人收入為9898元/人均每月,較去年同期的11962元/人均每月下降了17.3%。其中,壽險收入為7618元/人均每月,較去年同期下降幅度達到20.7%。

中國太保:核心人力月人均首年規模同增12.7%

今年上半年,太保壽險月均保險營銷員數量為18.3萬人,較去年同期指標一致。

據該公司半年報披露,2025年上半年月均核心人力4.9萬人,核心人力月人均首年傭金收入7120元,同比下降13.4%;核心人力月人均首年規模保費72870元,同比增長12.7%。

此外,太保壽險2025年上半年代理人渠道實現規模保費1373.80億元,同比增長0.9%。該公司半年報表示,其堅決落實“報行合一”監管政策要求,持續推動費用結構優化和投產效能提升。

新華保險:月均人均綜合產能1.67萬,同比增74%

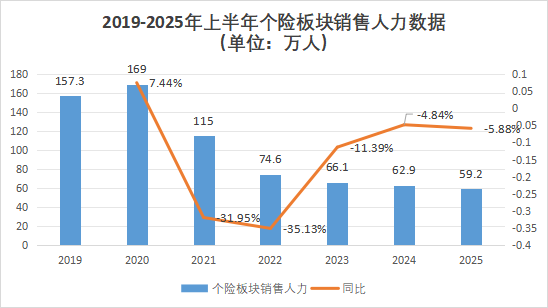

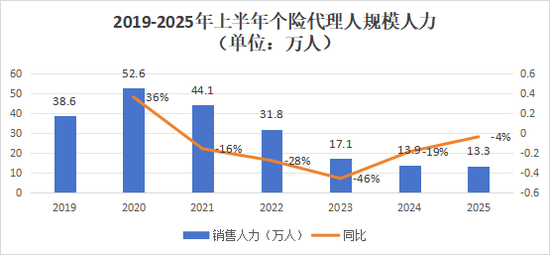

今年上半年,新華保險的個險代理人規模人力為13.3萬人,絕對值較去年同期降0.6萬人。

從近7年上半年數據來看,新華保險個險代理人規模人力在2020年上半年達到52.6萬人的峰值之后開始下降,與行業表現一致。但是從2024年上半年開始下降幅度逐漸緩和,2025年上半年同比下降幅度為4%。

雖然新華保險的個險代理人規模小幅下降,但其月均人均綜合產能提升幅度較大。近4年來看,公司的月均人均綜合產能增幅顯著,至2024年上半年,該指標破萬元。2025年上半年,該指標同比增長74%,達到了1.67萬元。

此外,新華保險個險代理人月均績優人力1.79萬人,月均績優率13.3%,同比有所提升;月均萬C人力0.43萬人,萬C人力占比3.2%,同比持平。

中國太平:每月人均期繳保費創新高2.43萬元

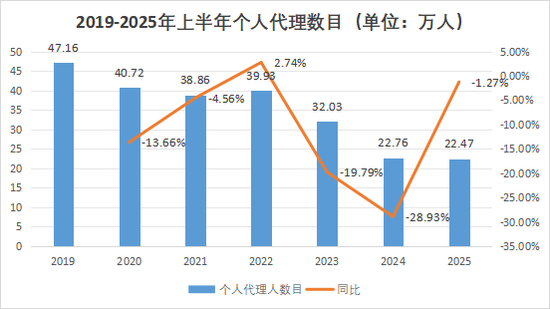

與所有上市人身險公司情況一致,太平人壽人力同樣放緩了下降趨勢。今年上半年太平人壽個人代理數目約22.47萬人,同比略降1.27%,較去年同期減少了0.29萬人,大幅縮窄了2024年28.93%的下降幅度。

代理人數量減少幅度放緩,同時代理人每月人均期繳保費仍保持提升。2025年太平人壽代理人每月人均期繳保費為2.43萬元,同比增長3.84%,達到近7年來的最高水平。

中國人保:綜金渠道十年期及以上首年期交同比增64.2%

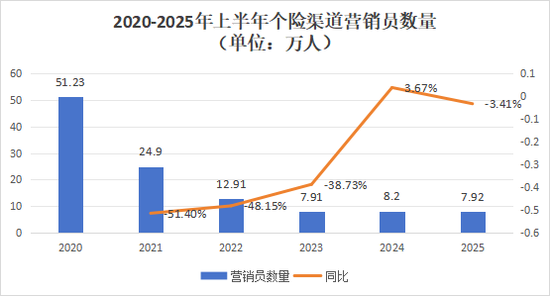

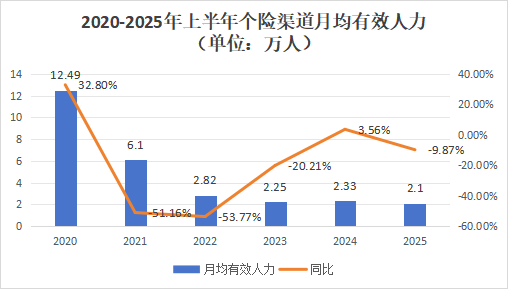

2025年上半年,中國人保個險渠道營銷員數量及月均有效人力相較去年同期略有下降。

截至今年上半年,中國人保個險渠道營銷員有7.92萬人,同比下降3.41%;月均有效人力達2.1萬人,同比減少9.87%。

此外,中國人保今年上半年新軍渠道十年期及以上期交保費收入同比增長19.9%;有效人力同比增長17.5%。綜金渠道上半年十年期及以上首年期交保費收入同比增長64.2%,首年期交同比增長4.3%。

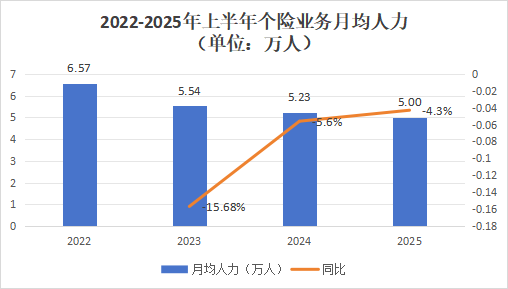

陽光保險:精英隊伍人力同比增長近50%

2025年上半年,陽光人壽個險渠道實現總保費153.4億元,同比增長12%。新單保費34.4億元,其中浮動收益型產品與保障型產品占比超50%。同時,陽光人壽月均人力為5萬人,較去年同期減少0.23萬人,同比減少4.3%,活動人均產能2.8萬元。

傳統隊伍方面,2025年上半年,活動人均產能2.4萬元,新人活動人均產能1.8萬元。

精英團隊方面,本科及以上學歷占比近50%,大專及以上學歷占比90%以上;月均活躍人力同比提升4.7%,人均產能為傳統團隊的2倍以上。

盡管2025年上半年上市險企代理人力總體規模持續縮減,但下降幅度已大幅收窄,且結構優化成效顯著。同時,人均產能指標普遍上揚,印證了險企從“量”到“質”的戰略轉型,為行業可持續發展注入新動能。這種人力精簡化與精英化趨勢,不僅緩解了規模收縮的陣痛,更推動了代理渠道向高效、專業方向進化。

02

新業務價值丨個險渠道占比均下降

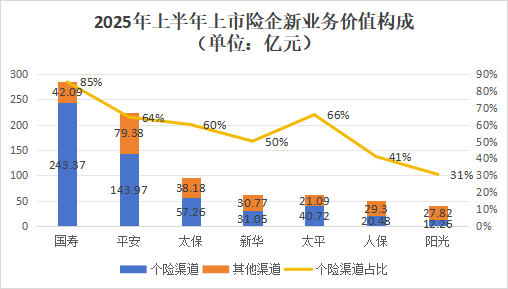

新業務價值角度來看,七家上市險企(壽險子公司)的新業務價值總和在2025年上半年出現下降。盡管個險渠道的人力持續減少,個險渠道占比整體出現下降,但是大多數上市險企的個險渠道仍為新業務價值的核心來源,如國壽、平安、太保、太平,但也有公司個險新業務價值貢獻較低。

其中,中國人壽個險渠道對新業務價值的貢獻占比依然穩居80%以上。

相比之下,平安、太保、太平的新業務價值中,個險渠道的占比在60%及以上;新華的個險渠道與其他渠道對其新業務價值的貢獻已出現五五開局面;而人保、陽光的個險渠道分別占其新業務價值的41%、31%。

(注:太保未直接披露其個險新業務價值,數據基于其披露占比計算)

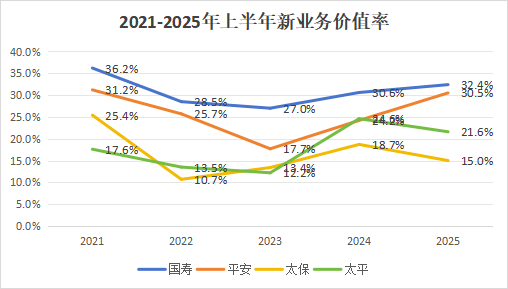

今年上半年,上市公司(壽險子公司)的新業務價值率兩家上升兩家下降。數據顯示,4家公布新業務價值率的公司中,平安人壽的新業務價值率增幅最大,相較于去年同期提升6.3個百分點。由于國壽未披露其整體新業務價值率,只披露其個險板塊,該板塊新業務價值率達32.4%,為4家中最高。

(注:由于披露方式不同,國壽采用的是個險板塊新業務價值率)

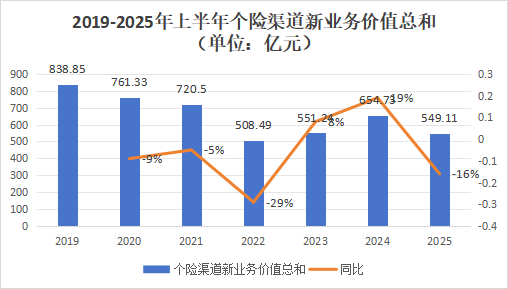

整體來看,2025年上半年個險渠道的新業務價值下降,根據七家上市險企公布數據加總來看,2025年上半年其新業務價值總和達817.74億元,與去年同期約819億元的新業務價值總和數據基本一致。個險渠道新業務價值總和達549.11億元,個險渠道占比67.15%。個險渠道新業務價值同比下降16%。

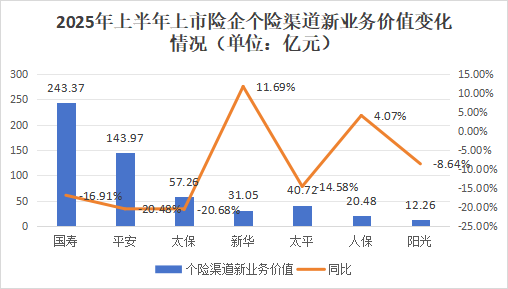

從各上市險企的個險渠道新業務價值變化情況來看,2025年上半年,僅有2家上市險企的個險渠道新業務價值出現上升,分別為新華和人保,分別同比上升11.69%、4.07%。其余5家上市險企該指標均下降。

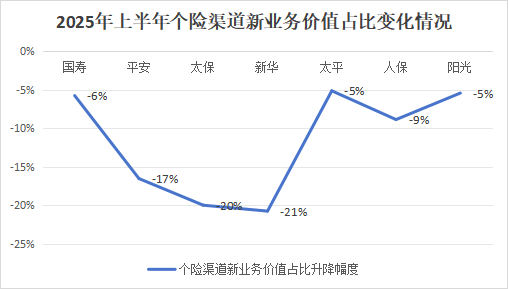

從個險渠道新業務價值占公司總體比重來看,七家險企均出現下降。具體來看,新華、太保、平安的個險渠道新業務價值占比縮小幅度較大,分別為21%、20%、17%。國壽、太平、人保、陽光該指標縮小幅度較小,分別為6%、5%、9%、5%。

“報行合一”政策的全面落實對個險渠道的傭金和費用結構產生了直接影響,約束了過往依靠高費用激勵推動業務增長的模式。此外,監管層面對分紅險分紅水平的引導以及推動建立銷售能力資質分級制度,都在倒逼保險公司進行更為徹底的改革,短期內可能增加渠道的轉型成本。同時,預定利率的下調使得保險產品在收益率上對客戶的吸引力相對減弱,進一步加大了銷售難度。

盡管個險渠道新業務價值整體減少,但七家上市險企的新業務價值總和與去年同期基本相同,顯示其他渠道的新業務價值迎來較大增長。面對工種變化、收入渠道多元化等社會因素,以及經濟形勢變化對個人購買力、購買信心的影響,利率持續走低、資本市場動蕩的基礎條件下,個險渠道的走向仍未明朗。

(太平個險渠道新業務價值以2025年6月30日匯率,1HK$=0.91195RMB換算)

標簽: 營銷員

相關文章

發表評論